Vivremo cent’anni, ma dal 2050 non avremo più la pensione. E non parliamo solo dell’Italia – anzi, tecnicamente l’Italia non c’entra affatto. Il fatto che la profezia del Forum economico mondiale riguardi Stati Uniti, Regno Unito, Canada, Australia, Giappone, Cina, India e Paesi Bassi, evidentemente non può consolarci. Se davvero i sistemi pensionistici di questi otto paesi stanno aumentando di 28 mila dollari al giorno, il deficit tra 32 anni oltrepasserà i quattrocentomila miliardi di dollari, e allora possiamo seriamente pensare che nella Penisola ci troveremo meglio?

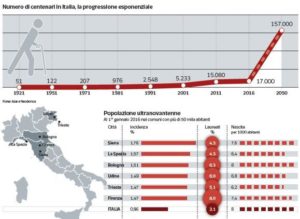

Una tabella del rapporto “Vivremo fino a cent’anni: come potremo sostenerlo?” mostra l’andamento dell’aspettativa di vita: dagli 85 anni per i nati nel 1947 arriva a 88 per i nati nel 1957, 91 per i nati nel 1967, 94 per i nati nel 1977, 97 per i nati nel 1987, 100 per i nati nel 1997, addirittura 103 per i nati nel 2007! Viviamo di più, ma il deficit pensionistico previsto equivale a cinque volte le dimensioni dell’economia mondiale. Secondo quanto ha spiegato il capo della divisione Investitori istituzionali del Wef Han Yik alla Bbc, gli effetti cominciano a vedersi negli Stati Uniti, dove “il livello di persone in bancarotta dopo aver compiuto i 65 anni sta aumentando a livelli senza precedenti”. Più precisamente, solo tra il 1991 e il 2006 è triplicato, arrivando a colpire lo 0,36 per cento della popolazione. Ma anche in Cina e in India il problema cresce, e dopo di loro anche in Regno Unito e Giappone, anche se a livelli minori.

Per esempio in Giappone il rapporto cita un’aspettativa di vita che potrebbe arrivare ai 107 anni. Significa che i cittadini finirebbero per passare senza lavorare un periodo di tempo della loro vita almeno del venticinque per cento più lungo di quello che hanno trascorso lavorando. Inoltre, il deterioramento del sistema pensionistico dipende dalla proporzione crescente di anziani che devono essere mantenuti da una proporzione di cittadini in età lavorativa sempre minore. Sono i giovani che devono mantenere anche i pensionati in bancarotta, non attraverso il sistema previdenziale ma attraverso l’assistenza pubblica. Il pericolo individuato dal Wef è dunque che i giovani siano incentivati a “fuggire” da questi paesi alla volta di altri dove la pressione sia più sostenibile, con il risultato di peggiorare i conti. Stando all’analisi del World Economic Forum, nel 2015 sono mancate coperture per le pensioni per un totale di 70 trilioni di dollari nelle otto economie prese in esame – Stati Uniti, Regno Unito, India, Canada, Australia, Olanda, Giappone e Cina.

Il deficit tra risparmi e domanda di pensioni aumenta di 28 miliardi di dollari al giorno, stima il WEF: se non saranno prese velocemente delle contromisure per arginare il problema, questo “buco” toccherà i 400 trilioni di dollari entro il 2050, pari a cinque volte la dimensione attuale dell’economia globale (il dato si basa sul calcolo delle risorse impiegate da governi, datori di lavoro e individui per garantire a ognuno un reddito previdenziale pari al 70% dell’ultimo stipendio).

Già oggi – sempre secondo le stime del WEF – circa il 48% della popolazione globale in età di pensione non riceve lo stipendio previdenziale pubblico, complice anche il fatto che molti lavoratori non hanno un contratto e, quindi, non versano i contributi e non hanno accesso alla pensione.

Certo, come succede con il cambiamento climatico, almeno in una fase iniziale questo problema può essere “tamponato” con misure di emergenza – come le innumerevoli riforme dei sistemi pensionistici che stanno progressivamente facendo slittare di qualche anno l’età di pensionamento. Ma se non sarà affrontato in modo coordinato e strutturato, questa “bomba a orologeria” potrebbe davvero sfuggirci di mano.

Le soluzioni

Secondo l’analisi del WEF, le coperture dovrebbero essere ricavate da più parti: “dal taglio dei benefici offerti dai programmi di sicurezza sociale, dall’aumento delle tasse, dal budget per le emergenze accantonato dai governi”, per citare qualche esempio.

Alcuni Paesi stanno già compiendo qualche passo nella giusta direzione. Per esempio il Canada e l’Olanda (quest’ultima, tra l’altro, è il Paese con il secondo miglior sistema pensionistico al mondo secondo la classifica 2017 di Mercer, dietro la Danimarca): entrambi dispongono di sistemi pensionistici collettivi per piani a contribuzione definita, una struttura che aiuta gli individui a condividere i rischi e ridurre le spese.

Il risparmio previdenziale diventa una necessità

In attesa di misure più strutturate per risolvere il problema delle pensioni su scala globale comunque, nell’immediato l’unica cosa da fare è farsi carico del proprio futuro previdenziale.

La scarsa sostenibilità dei sistemi pensionistici infatti ha già prodotto un effetto visibile: la responsabilità della pensione è passata dalle spalle dello Stato a quelle dei singoli individui. Il problema è che, complice anche una insufficiente alfabetizzazione finanziaria, i diretti interessati faticano a rendersene conto.

Fatto sta che mettere da parte qualche risparmio per gli anni della pensione – senza fare troppo affidamento su quel che arriverà dallo Stato – è ormai una necessità imprescindibile. Non è necessario disporre di capitali enormi per farlo: il mondo del risparmio offre soluzioni che permettono di versare anche poco per volta (in Italia per esempio ci sono i PAC oppure i PIC).

PIC: Piano di Investimento di Capitale

Questa formula corrisponde ad un investimento in un’unica soluzione: il PIC è quindi particolarmente indicato per il risparmiatore che dispone di una certa somma fin da subito. Il suo obiettivo tipico è accrescere il capitale. Chi si trova in questa situazione? Ad esempio chi è appena andato in pensione (e ha a disposizione il TFR o la liquidazione), chi ha ereditato un capitale, chi riesce a risparmiare somme consistenti e ha già accumulato un bel gruzzolo, chi ha ottenuto una vincita, ecc.

PAC: Piano di Accumulo di Capitale

Questa seconda formula consiste nell’investimento di somme nel tempo, con regolarità (ad esempio mensilmente, trimestralmente e via dicendo). Può trattarsi anche di somme molto piccole (sul mercato sono presenti PAC da 5-10 euro di versamento minimo). L’obiettivo tipico è, nel medio-lungo periodo, raggiungere un capitale maggiore della somma dei risparmi periodici effettuati.

Chi si trova in questa situazione? Gran parte delle persone. Chiunque riesca a risparmiare qualcosa ogni mese (o settimana, o bimestre, o trimestre…), una volta affrontate le spese correnti come l’affitto, il cibo, i viaggi, il tempo libero.

Il PAC equivale a mettere somme di denaro risparmiato, anche piccole, in una sorta di salvadanaio. Un salvadanaio costituito da strumenti finanziari.

Chi vince tra PIC e PAC?

Su PIC e PAC ho sentito tutto e il contrario di tutto. Sintetizzerei così le opinioni prevalenti:

“Meglio investire tutto insieme, aspettando il momento giusto, perché il PIC massimizza la performance. ” Certo, prima si inizia meglio è: nel mondo degli investimenti, il tempo può essere un ottimo alleato.

di Antonio Gentile